Amerika Birleşik Devletleri konut piyasası düzeltmesi - United States housing market correction - Wikipedia

Amerika Birleşik Devletleri konut fiyatları büyük bir deneyim yaşadı piyasa düzeltmesi sonra Konut balonu o 2006'nın başlarında zirveye ulaştı. Emlak fiyatları daha sonra 2006'nın sonlarında aşağı doğru ayarlandı ve piyasa likiditesi ve subprime varsayılanları[1]

Bir emlak balonu bir tür ekonomik balon periyodik olarak yerel, bölgesel, ulusal veya küresel Emlak pazarlar. Bir Konut balonu hızlı ve sürekli artışlarla karakterizedir. fiyat nın-nin Gayrimenkul, gibi Konut genellikle bazı kombinasyonlarından dolayı aşırı güven ve duygu, dolandırıcılık,[2] sentetik[3] kullanarak risk boşaltma mortgage destekli menkul, uygun borcu yeniden paketleme yeteneği [4] üzerinden devlet destekli işletmeler, kamu ve merkez bankası politikası[5] kredi mevcudiyeti ve spekülasyon. Konut balonları, ekonomistlerin tanımladığı gibi tarihi, sürdürülebilir ve istatistiksel normlara göre değerlemeleri yukarı doğru bozma eğilimindedir. Karl Case ve Robert Shiller kitaplarında İrrasyonel taşkınlık.[6] 2003 gibi erken bir tarihte Shiller, "konut piyasasında bir balonun" olup olmadığını sorguladı.[7] bu yakın gelecekte doğru olabilir.

Zaman çizelgesi

Piyasa düzeltme tahminleri

Yüzde değişimi Case-Shiller Konut Fiyat Endeksi 2006'da başlayan konut düzeltmesi için (kırmızı) ve düzeltme (mavi) 1989'dan başlayarak, aylık CSI ilk düşüş ayından hemen önce görülen en yüksek değerden, gerileme dönemi ve konut fiyatlarının tamamen toparlanması boyunca. |

ABD konutlarının değerlemesindeki tarihi eğilimlere dayanarak,[8][9] birçok ekonomist ve iş yazarı, bazı pazarlarda birkaç yüzde puanı ile en yüksek değerlerden% 50 veya daha fazlası arasında değişen bir piyasa düzeltmesi öngördü.[10][11][12][13][14] ve bu soğuma Amerika Birleşik Devletleri'nin tüm bölgelerini etkilemese de, bazıları düzeltmenin "kötü" ve "şiddetli" olabileceği ve olacağı konusunda uyardı.[15][16]

Baş ekonomist Mark Zandi araştırma firmasının Moody's Economy.com 2007-2009'a kadar bazı ABD şehirlerinde çift haneli amortisman düşüşü öngörüyordu.[17][18]Dean Baker of Ekonomi ve Politika Araştırmaları Merkezi 2002 yazında bir raporda konut balonunu tanımlayan ilk ekonomistti.[19]Yatırımcı Peter Schiff Çok sayıda finans uzmanına karşı çıktığı ve bir baskının geleceğini iddia ettiği bir dizi TV programında ün kazandı.[20][21]

Konut balonu kısmen, devlet destekli kuruluşlar tarafından sübvanse edildi. Fannie Mae ve Freddie Mac ve konutları herkes için ekonomik hale getirmeyi amaçlayan federal politikalar.[22]

Pazar zayıflığı, 2005–2006

Ulusal Emlakçılar Derneği (NAR) baş ekonomist David Lereah 2006 NAR Liderlik Konferansı'ndan "Ne Oldu" un Açıklaması[23]

|

Büyüyen konut piyasası, 2005 yazının sonlarında Amerika Birleşik Devletleri'nin birçok yerinde aniden durdu ve 2006 yazından itibaren, bazı pazarlar artan stoklar, düşen fiyatlar ve keskin bir şekilde düşen satış hacimleri sorunları ile karşı karşıya kaldı. Ağustos 2006'da, Barron's dergisi "bir konut krizi yaklaşıyor" uyarısında bulundu ve yeni evlerin medyan fiyatının Ocak 2006'dan bu yana neredeyse% 3 düştüğünü, yeni ev envanterlerinin Nisan ayında rekor kırdığını ve mevcut ev envanterlerinin tüm zamanların en yüksek seviyesine yakın olduğunu kaydetti. sadece bir yıl öncesine göre% 39 daha yüksekti ve satışlar% 10'dan fazla düştü ve "ulusal medyan konut fiyatı önümüzdeki üç yıl içinde muhtemelen% 30'a yakın düşecek ... anlamına gelir. "[13]

Servet dergi, daha önce güçlü olan birçok konut piyasasını "Ölü Bölgeler" olarak nitelendirdi;[24] diğer alanlar "Tehlikeli Bölgeler" ve "Güvenli Limanlar" olarak sınıflandırıldı. Servet ayrıca "konut fiyatlarının geleceği hakkında dört efsaneyi" de ortadan kaldırdı.[25] İçinde Boston, yıldan yıla fiyatlar düştü,[26] satışlar düştü, envanter arttı, hacizler arttı,[27][28] ve düzeltme Massachusetts "sert iniş" olarak adlandırıldı.[29]

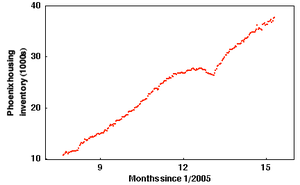

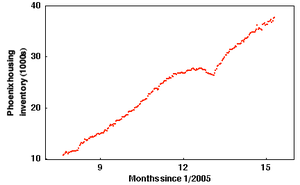

Daha önce patlayan[30] konut piyasaları Washington DC., San Diego, California, Phoenix, Arizona ve diğer şehirler de durdu.[31][32] Arizona Bölgesi Çoklu Listeleme Hizmeti (ARMLS), 2006 yazında Phoenix'teki satılık konut envanterinin 50.000'den fazla eve ulaştığını ve bunların neredeyse yarısı boş olduğunu gösterdi (grafiğe bakınız).[33] 2006 yazında birkaç ev inşaatçısı tahminlerini keskin bir şekilde aşağıya doğru revize etti, örn. D.R. Horton Temmuz 2006'da yıllık kazanç tahminini üçte bir düşürdü,[34] lüks ev yapımcısının değeri Toll Kardeşler hisse senedi, Ağustos 2005 ile Ağustos 2006 arasında% 50 düştü,[orjinal araştırma? ][35] ve Dow Jones ABD Ev İnşaat Endeksi 2006 yılı Ağustos ayı ortalarında% 40'ın üzerinde düşüş gösterdi.[orjinal araştırma? ][36]

Toll Brothers CEO'su Robert Toll, "spekülatif evler inşa eden inşaatçılar, büyük teşvikler ve indirimler sunarak onları taşımaya çalışıyor ve bazı alıcılar halihazırda inşa edilmekte olan evler için sözleşmeleri iptal ediyor" dedi.[37] Ev yapımcısı Kara Evleri 13 Eylül 2006 tarihinde “şirketimizin tarihindeki en karlı iki çeyrek” ilan edildi, ancak şirket 6 Ekim'de bir aydan kısa bir süre sonra iflas koruması için başvuruda bulundu.[38] Altı ay sonra 10 Nisan 2007'de, Kara Homes bitmemiş imar sattı ve bir önceki yıla ait potansiyel alıcıların mevduatlarını kaybetmelerine neden oldu, bazıları 100.000 $ 'dan fazla ödedi.[39]

Konut piyasası 2005 kışından 2006 yazına kadar yumuşamaya başladığında,[40][41] NAR baş ekonomist David Lereah pazar için "yumuşak iniş" öngördü.[42] Ancak, envanterdeki benzeri görülmemiş artışlara ve 2006 yılı boyunca keskin bir şekilde yavaşlayan pazara dayanarak, California Emlakçılar Derneği'nin baş ekonomisti Leslie Appleton-Young, gerçekte ne olduğunu açıklamak için hafif "yumuşak iniş" teriminden rahatsız olduğunu söyledi. California'nın emlak piyasasında oluyor.[43]

Financial Times üzerindeki etkisi konusunda uyardı ABD ekonomisi "Yumuşak iniş" senaryosundaki "sert kenar", "Bu kızgın pazarlarda bir yavaşlama kaçınılmazdır. Nazik olabilir, ancak duyarlılığın ve fiyatların düşüşünü göz ardı etmek imkansızdır. ... Konut servetinin artması durursa ... dünya ekonomisi üzerindeki etki gerçekten iç karartıcı olabilir ".[44]"Ev inşaatçılarının konumunu sert bir inişten farklı olarak nitelendirmek zor olurdu" dedi Robert I. Geçiş Ücreti, Toll Brothers CEO'su.[45]

Angelo Mozilo, CEO'su Ülke Çapında Finans, "53 yıldır yumuşak iniş görmedim, bu yüzden bu seviyelerin aşılmasından önce gitmenin bir yolunu bulduk. Şirketi olabilecek en kötü duruma hazırlamak zorundayım." dedi.[46] Bu haberlerin ardından Lereah, "ev fiyatlarının ülke genelinde% 5 düşmesini beklediğini" kabul ederek, Florida ve Kaliforniya "sert inişler" olabilir.[47]

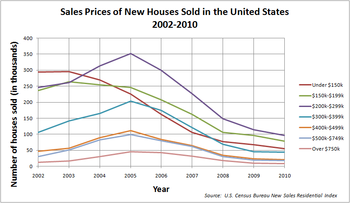

Ulusal ev satışları ve fiyatları, NAR verilerine göre Mart 2007'de yeniden dramatik bir şekilde düştü, satışlar Mart 2006'daki 554.000'in zirvesinden% 13 düşüşle 482.000'e ve ulusal medyan fiyat, Temmuz ayındaki 230.200 ABD Doları'nın zirvesinden yaklaşık% 6 düşüşle 217.000 ABD Doları'na düştü. 2006. Mevcut ev satışlarındaki düşüş, 1989'dan bu yana en yüksek seviyedeydi.[kaynak belirtilmeli ] Yeni iç piyasa da acı çekti. Medyan konut fiyatlarında 1970 yılından bu yana yıllık en büyük düşüş Nisan 2007'de meydana geldi. Yeni konutlar için medyan fiyatlar yüzde 10,9 düştü. ABD Ticaret Bakanlığı.[48]

Ekonomist, Ağustos 2006'da düşen satış ve fiyatlara göre Nouriel Roubini konut sektörünün "serbest düşüşte" olduğu ve ekonominin geri kalanını raydan çıkararak, durgunluk 2007 yılında.[49] Joseph Stiglitz, kazanan Ekonomi alanında Nobel Ödülü 2001 yılında, ABD’nin bir durgunluk ev fiyatları düşerken.[50] Ekonomik yavaşlamanın veya olası durgunluğun ne kadar süreceği, büyük ölçüde, 13,7 trilyon ABD doları tutarındaki ekonominin yaklaşık% 70'ini oluşturan ABD tüketici harcamalarının dayanıklılığına bağlıydı. Mevcut konut krizinin ortasında servet etkisinin buharlaşması, tüketici güvenini olumsuz etkileyebilir ve ABD ekonomisi ve dünyanın geri kalanı için daha fazla rüzgar sağlayabilir.

Dünya Bankası Amerika Birleşik Devletleri'ndeki konut yavaşlaması nedeniyle küresel ekonomik büyüme oranını düşürdü, ancak ABD konut sıkıntısının dünyanın geri kalanına daha da yayılacağına inanmadı. Besledi başkan Benjamin Bernanke Ekim 2006'da konut piyasasında şu anda "önemli bir düzeltme" olduğunu ve konut inşaatlarındaki düşüşün "ekonominin yavaşlamasına neden olan en büyük engellerden" biri olduğunu söyledi; Düzeltici piyasanın 2006'nın ikinci yarısında ABD'nin ekonomik büyümesini yaklaşık yüzde bir azaltacağını ve 2007'ye doğru genişlemede bir engel olarak kalacağını tahmin etti.[51]

Diğerleri, emekli olmanın olumsuz etkisi üzerine spekülasyon yaptı. Bebek Patlaması azalan konut piyasasında üretim ve göreceli kira maliyeti.[52][53] Amerika Birleşik Devletleri'nin birçok yerinde, aynı mülkü kiralamak, satın almaktan önemli ölçüde daha ucuzdu; Ulusal medyan ipotek ödemesi ayda 1.687 $ olup, medyan aylık 868 dolar kira ödemesi.[54]

Büyük düşüş ve yüksek faizli mortgage çöküşü, 2007

Envanter Phoenix, AZ satılık evler Temmuz 2005'ten Mart 2006'ya kadar. 10 Mart 2006 itibariyle, bu satılık evlerin 14.000'den fazlası (neredeyse yarısı) boştu. (Kaynak: Arizona Bölgesel Çoklu Listeleme Hizmeti.) |

Beyaz Saray Ekonomi Danışmanları Konseyi 2008'de ABD ekonomik büyüme tahminini yüzde 3,1'den yüzde 2,7'ye düşürdü ve kredi ve konut amaçlı emlak piyasalarındaki kargaşayı yansıtacak şekilde daha yüksek işsizlik öngördü. Bush yönetiminin ekonomi danışmanları da işsizlik görünümlerini gözden geçirdiler ve işsizlik oranının, yüzde 4,6 olan mevcut işsizlik oranından yüzde 5'in biraz üzerine çıkabileceğini tahmin ettiler.[57]

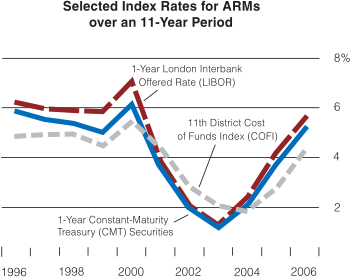

Ev değerlerinin değer kazanması, bu ev satın alanların çoğunun gelir artışını çok aştı ve onları araçlarının ötesine geçmeye zorladı. Maliyeti ipotek yükümlülüklerini yerine getirme yeteneklerinden çok daha fazla olan evleri satın almak için daha da fazla borç aldılar. Bu ev alıcılarının çoğu, hayallerindeki evi satın almak için düşük faiz oranları döneminde ayarlanabilir faizli ipotek aldı. Başlangıçta, ipoteğin ilk yıllarında uygulanan düşük "teaser" oranları sayesinde ipotek yükümlülüklerini karşılayabildiler.

Olarak Federal Rezerv Bankası 2005 yılında parasal daralma politikasını uygulayan birçok ev sahibi, 2007 ortalarında ayarlanabilir faiz oranlı ipotekleri çok daha yüksek oranlara dönmeye başladığında ve aylık ödemeleri aylık ipotek ödemelerini karşılama kapasitesinin çok üzerine çıktığında şaşkına döndü. Bazı ev sahipleri 2007'nin ortalarında ipoteklerinde temerrüde düşmeye başladı ve ABD konut vakfındaki çatlaklar ortaya çıktı.

Subprime mortgage sektörü çöküşü

Mart 2007'de, Amerika Birleşik Devletleri subprime ipotek endüstrisi çöktü beklenenden yüksek ev nedeniyle haciz 25'ten fazla subprime borç verenin iflas ilan etmesi, önemli zararlar ilan etmesi veya kendilerini satışa sunması.[58] Ülkenin en büyük subprime kreditörünün hissesi, New Century Financial,% 84 düştü Adalet Departmanı nihayetinde başvurmadan önce soruşturmalar Bölüm 11 2 Nisan 2007'de 100 milyon doları aşan borçlarla iflas.[59]

Dünyanın en büyük tahvil fonu yöneticisi PIMCO Haziran 2007'de, subprime mortgage krizi münferit bir olay değildi ve sonunda ekonomiye zarar verecek ve evlerin bozulmuş fiyatlarını etkileyecekti.[60] Bill Brüt, "en saygın bir finans gurusu", alaycı ve uğursuz bir şekilde eleştirdi kredi derecelendirme ipoteğe dayalı CDO'lar şimdi çöküşle karşı karşıya:

AAA? Sen bayıldınMoody's ve Mr.Poor's, makyaja, şu altı inçlik fahişe topuklu ayakkabılara ve "serseri damgası. "Bu yakışıklı kızların çoğu dolar başına 100 sent değerinde birinci sınıf varlıklar değil. ... Ve üzgünüm Ben, ama türevler iki ucu keskin bir kılıç. Evet, riski çeşitlendiriyorlar ve onu bankacılık sisteminden uzaklaştırıyorlar. bilinmeyen alıcıların nihai ellerine geçerler, ancak Andromeda türü gibi kaldıraçları çoğaltırlar. Faiz oranları yükseldiğinde, Petri kabı finans mühendisliğindeki iyi huylu bir deneyden yıkıcı bir virüse dönüşür çünkü bu kaldıracın maliyeti nihayetinde varlıkların fiyatını düşürür. . Kimseye ev sahipliği yapıyor mu? ... AAA mı? [T] Demek istediğim, bu zehirli atıktan yüz milyarlarca dolar var ve bunlar içinde olsun ya da olmasın CDO'lar veya Ayı çubukları hedge fonları, yalnızca gevşemenin zamanlaması ölçüsünde önemlidir. [T] subprime krizi münferit bir olay değildir ve birkaç günlük manşetlerde yer almayacaktır. New York Times ... Kusur, 2004, 2005 ve 2006 yıllarında ucuz ve bazı durumlarda karşılıksız parayla finanse edilen evlerde yatmaktadır. Çünkü Bear hedge fonları artık esasen tarih iken, bu milyonlarca ve milyonlarca ev değildir. İpotekleri dışında hiçbir yere gitmiyorlar. Mortgage ödemeleri artıyor, artıyor ve artıyor ... ve temerrütler ve temerrütler de öyle. Bank of America tarafından kısa süre önce yapılan bir araştırma, yaklaşık 500 milyar dolarlık ayarlanabilir faiz oranlı ipoteklerin 2007'de ortalama 200 baz puanın üzerinde hızla yeniden başlamasının planlandığını tahmin ediyor. 2008, sıfırlanacak yaklaşık 700 milyar dolarlık ARMS ile daha da sürprizler yaşatıyor, bunların neredeyse ¾'ü alt suçlar ... Bu sorun - Wall Street tarafından desteklenen ve teşvik edilen - milyonlarca ve milyonlarca aşırı fiyatlı ev ve varlık destekli, nihayetinde Amerika'nın merkezinde yaşıyor farklı bir adrese sahip teminat - Ana Cadde.[61]

Finansal analistler, subprime mortgage çöküşünün, büyük çaplı yatırımcılar için kazançlarda düşüşle sonuçlanacağını tahmin etti. Wall Street ticaret yapan yatırım bankaları mortgage destekli menkul, özellikle Ayı çubukları, Lehman Kardeşler, Goldman Sachs, Merrill Lynch, ve Morgan Stanley.[58] Sorunlu iki kişinin ödeme gücü hedge fonları tarafından yönetilen Ayı çubukları Haziran 2007'de tehlikeye atıldı Merrill Lynch fonlardan ele geçirilen varlıkları satmış ve diğer üç banka da onlarla pozisyonlarını kapatmıştır. Bear Stearns fonları bir zamanlar 20 milyar doların üzerinde varlığa sahipti, ancak yüksek faizli ipoteklerle desteklenen menkul kıymetlerde milyarlarca dolar kaybetti.[62]

H&R Bloğu subprime kreditörleri de dahil olmak üzere durdurulan faaliyetlerde üç aylık 677 milyon $ zarar bildirdi Seçenek bir yanı sıra, ipotek kredileri üzerindeki kesintiler, zarar karşılıkları ve ipotekler için ikincil piyasada ipotekler için mevcut düşük fiyatlar. Birimlerin net aktif değeri 30 Nisan 2007 itibarıyla% 21 düşüşle 1,1 milyar dolara geriledi.[63] Mortgage sektörü danışmanlık firması Wakefield Co.'nun başkanı, "Bu, benzeri görülmemiş oranlarda bir erime olacak. Milyarlarca kayıp olacak" uyarısında bulundu. Ayı çubukları 22 Haziran 2007 tarihinde, yüksek faizli ipoteklerdeki kötü bahisler nedeniyle çökmekte olan hedge fonlarından birini kurtarmak için 3,2 milyar ABD dolarına varan kredi taahhüdü vermiştir.[64]

Peter Schiff Euro Pacific Capital başkanı, tahvillerin Ayı çubukları fonlar açık piyasada açık artırmaya çıkarılırsa, çok daha zayıf değerler açıkça ortaya çıkardı. Schiff, "Bu, diğer hedge fonlarını benzer şekilde sahip oldukları varlıkların değerini düşürmeye zorlar. Wall Street'in böyle bir felaketten kaçınmak için durakları çekmesi şaşırtıcı mı? ... Gerçek zayıflıkları sonunda uçurumu açığa çıkaracaktır. ki konut piyasası düşmek üzere. "[65]

Bir New York Times rapor, riskten korunma fonu kriziyle bağlantılı gevşek kredi standartları: "Bu hafta Bear Stearns tarafından yönetilen iki hedge fonun neredeyse çöküşünden kaynaklanan kriz, doğrudan çökmekte olan konut piyasasından ve zayıf veya subprime kredisi olan insanlara para yağdıran gevşek kredi uygulamalarından kaynaklanıyor ve birçoğunu zor durumda bırakıyor. evlerinde kalmak için. "[64]

Mortgage sektöründeki çöküşün ardından, Senatör Chris Dodd Başkanı Bankacılık Komitesi Mart 2007'de oturumlar düzenledi ve ilk beş subprime mortgage şirketinin yöneticilerinden kredi verme uygulamalarını ifade etmelerini ve açıklamalarını istedi. Dodd, "Yağmacı kredi uygulamaları milyonlarca insanın ev sahipliğini tehlikeye attı" dedi.[66] Dahası, Senatör gibi Demokrat senatörler Charles Schumer of New York, ev sahiplerini konutlarını kaybetmekten kurtarmak için yüksek faizli borçluların federal hükümet tarafından kurtarılmasını öneriyordu. Böyle bir önerinin muhalifleri, devletin yüksek faizli borçluları kurtarmasının ABD ekonomisinin çıkarlarına en iyi şekilde hizmet etmediğini, çünkü kötü bir emsal oluşturacağını, ahlaki bir tehlike yaratacağını ve konut piyasasındaki spekülasyon sorununu daha da kötüleştireceğini iddia etti.

Lou Ranieri nın-nin Salomon Kardeşler, 1970'lerde ipoteğe dayalı menkul kıymetler piyasasının mucidi, ipotek temerrütlerinin gelecekteki etkileri konusunda uyardı: "Bu, fırtınanın en uç noktası. ... Bunun kötü olduğunu düşünüyorsanız, nasıl olacağını hayal edin. krizin ortasında. " Ona göre, yüksek faizli mortgage piyasalarında subprime sektöründeki sorunlar ortaya çıktığında 100 milyar dolardan fazla ev kredisinin temerrüde düşmesi muhtemeldir.[67] Fed Başkanı Alan Greenspan Nisan 2005'te yaptığı bir konuşmada, subprime mortgage sektörünün yükselişine ve krediye uygunluğu değerlendirmek için kullanılan araçlara övgüde bulundu:

İnovasyon, göçmenler için subprime krediler ve niş kredi programları gibi çok sayıda yeni ürünü beraberinde getirdi. Bu tür gelişmeler, ülkemizin tarihi boyunca finansal hizmetler sektörünü yönlendiren piyasa tepkilerinin temsilcisidir ... Teknolojideki bu gelişmelerle, kredi verenler krediyi daha geniş bir yelpazeye verimli bir şekilde genişletmek için kredi puanlama modellerinden ve diğer tekniklerden yararlanmıştır. Tüketicilerin. ... Bir kez daha marjinal başvuru sahiplerinin kredinin reddedildiği durumlarda, borç verenler artık bireysel başvuru sahiplerinin oluşturduğu riski oldukça verimli bir şekilde yargılayabilir ve bu riski uygun şekilde fiyatlandırabilir. Bu gelişmeler, yüksek faizli mortgage kredilerinde hızlı bir büyümeye yol açmıştır; Gerçekten de, bugün yüksek faizli ipotekler, ödenmemiş tüm ipotek sayısının kabaca yüzde 10'unu oluşturuyor, 1990'ların başında sadece yüzde 1 veya 2'ye yükseldi.[68]

Greenspan, bu açıklamalar nedeniyle, ayarlanabilir oranlı ipoteklerin kullanımına yönelik teşvikiyle birlikte, konut balonunun yükselişindeki rolü ve ipotek endüstrisindeki müteakip problemler nedeniyle eleştirildi.[69][70]

Alt-A ipotek sorunları

Subprime ve Alt-A krediler, ödenmemiş kredilerin yaklaşık yüzde 21'ini ve 2006 yılında yapılan ipoteklerin yüzde 39'unu oluşturmaktadır.[71]

Nisan 2007'de daha az riskli olduğu düşünülen ev sahiplerine yapılan Alt-A kredileri ile subprime ipoteklere benzer finansal sorunlar baş göstermeye başladı.[71] American Home Mortgage daha az kazanacağını ve hissedarlarına daha küçük bir temettü ödeyeceğini söyledi çünkü geri satın alması ve uygun krediyle borçlulara verilen Alt-A kredilerinin değerini yazması istendi; şirket hisselerinin yüzde 15,2 değer kaybetmesine neden oldu. Alt-A ipoteklerinin temerrüt oranı 2007'de yükseliyor.[71]

Haziran 2007'de, Standard & Poor's kredisi iyi olan ABD ev sahiplerinin mortgage ödemelerinde giderek daha fazla geride kaldığı konusunda uyardı, bu da borç verenlerin ülke dışında daha yüksek riskli krediler sunduğunun bir göstergesi olarak subprime market; 2006 yılında yapılan Alt-A mortgage kredilerindeki artan geç ödemelerin ve temerrütlerin "endişe verici" olduğunu ve geciken borçluların "yeniden finanse etmeyi gittikçe zorlaştırdığını" veya ödemelerini yakalamayı başardıklarını söylediler.[72] En az 90 günlük geç ödemeler ve 2006 Alt-A ipoteklerindeki temerrütler, 2005 ipoteklerinde yüzde 1.59 ve 2004 için yüzde 0.81'den yüzde 4.21'e yükseldi, bu da "subprime katliamının artık düşük faizli ipoteklere yayıldığını" gösteriyor.[61]

COVID-19 etkisi

Kovid-19 pandemisi "Yüksek işsizliğin kesişmesi ve tahammül önlemlerinin sona ermesi" nedeniyle ABD konut piyasasının çöküşünün hayalini kurdu.[73] İlkbahar konut piyasasında bölgesel zayıflık San Francisco yerinde barınma siparişleri yürürlüğe girdikçe ve bir zamanda pazar genellikle yükselişe geçtiği için pandemiye atfedildi. [74]

Haciz oranları artıyor

30 yıllık ipotek faiz oranları Mayıs-Haziran 2007 döneminde yarım puanın üzerinde artarak yüzde 6,74'e,[75] subprime kredilendirme standartlarındaki bir baskı gibi, borçluları en iyi krediyle etkilemek nitelikli alıcı havuzunu sınırlar. Ulusal medyan konut fiyatı, Büyük çöküntü ve NAR satılmayan ev arzının 4,2 milyon rekor seviyede olduğunu bildirdi.

Goldman Sachs ve Ayı çubukları 2006 yılında sırasıyla dünyanın en büyük menkul kıymetler şirketi ve ipoteğe dayalı menkul kıymetlerin en büyük sigortacısı olan Haziran 2007'de, artan hacizlerin kazançlarını ve kötü yatırımlardan milyarlarca kaybını azalttığını söyledi. subprime market birkaç kişinin ödeme gücünü tehlikeye attı hedge fonları. California merkezli Pacific Investment Management Co.'nun başkan yardımcısı Mark Kiesel şunları söyledi:

Kan banyosu. ... İş yaratımından tüketici güvenine kadar pek çok karakteri beraberinde getirecek iki ila üç yıllık bir krizden bahsediyoruz. Sonunda borsayı ve kurumsal karı alacak.[76]

Florida'daki Brightgreen Homeloans'tan Donald Burnette'e göre (patlayan konut balonundan en çok etkilenen eyaletlerden biri), konut değerlerindeki düşüşten kaynaklanan özkaynak kaybı yeni sorunlara neden oldu. "İyi krediye ve sağlam kaynaklara sahip borçluları bile çok daha iyi şartlara yeniden finanse etmekten alıkoyuyor. Daha sıkı kredi kısıtlamaları ve subprime programlarının ortadan kalkması durumunda bile, gerçekten" A "olarak nitelendirilecek birçok borçlu var. artık evlerinde 2005 veya 2006'da sahip oldukları öz sermayeye sahip değiller. Piyasanın hak ettikleri koşullara yeniden finansman sağlamak için toparlanmasını beklemek zorunda kalacaklar ve bu yıllar, hatta on yıl sürebilir. " Öngörülmektedir, özellikle Kaliforniya, bu kurtarma işleminin 2014'e veya daha sonrasına kadar sürebileceğini unutmayın.[76]

Bir 2012 raporu Michigan üniversitesi 2009 ve 2011 yıllarında yaklaşık 9.000 temsili haneyi araştıran Panel Çalışması Gelir Dinamikleri'nden (PSID) elde edilen verileri analiz etti. Veriler, koşullar hala zor olsa da, bazı yönlerden krizin hafiflediğini gösteriyor gibiydi: İncelenen dönem boyunca, ipotek ödemelerinde geride kalan ailelerin yüzdesi 2,2'den 1,9'a düştü; Ödemelerde geride kalacağını "çok muhtemel veya bir şekilde" düşünen ev sahipleri ailelerin% 6'sından% 4.6'sına düştü. Öte yandan, ailenin finansal likiditesi azalmıştı: "2009 itibarıyla ailelerin% 18,5'inin likit varlığı yoktu ve 2011'de bu, ailelerin% 23,4'üne ulaştı."[77][78]

Ayrıca bakınız

- 2008 ekonomik krizi

- Yaratıcı Gayrimenkul Yatırımları

- Haciz yerine tapu

- Haciz danışmanı

- 2007-2008 mali krizine karışan kuruluşların listesi

- dot-com balonu

Genel:

Uluslararası emlak balonları:

- Çin emlak balonu

- İngiliz emlak balonu

- Hint emlak balonu

- İrlanda emlak balonu

- Japon varlık fiyatı balonu

- İspanyol emlak balonu

daha fazla okuma

- Muolo, Paul; Padilla, Matthew (2008). Suç Zinciri: Wall Street Mortgage ve Kredi Krizine Nasıl Neden Oldu?. Hoboken, New Jersey: John Wiley and Sons. ISBN 978-0-470-29277-8.

Referanslar ve notlar

- ^ http://web.mit.edu/cjpalmer/www/CPalmer_JMP.pdf

- ^ https://www.economist.com/blogs/freeexchange/2013/02/bubbles-and-fraud

- ^ http://www.gpo.gov/fdsys/pkg/GPO-FCIC/pdf/GPO-FCIC.pdf

- ^ http://www.redfin.com/home-buying-guide/conforming-vs-non-conforming-loans

- ^ https://www.wsj.com/articles/SB123811225716453243

- ^ http://www.irrationalexuberance.com/

- ^ http://www.econ.yale.edu/~shiller/pubs/p1089.pdf

- ^ Shiller, Robert (2005). İrrasyonel taşkınlık (2. baskı). Princeton University Press. ISBN 0-691-12335-7.

- ^ Max, Sarah (27 Temmuz 2004). Balon sorusu: Artan faizler konut fiyatlarını nasıl etkileyecek?. CNN.

Ev fiyatlarında hiç böyle bir artış olmadı.

- ^ Searjeant Graham (27 Ağustos 2005). Greenspan, "ABD'nin ev fiyatlarındaki düşüşe doğru ilerlediğini söyledi". Kere. Londra. Alındı 26 Mayıs 2010.

Amerika Birleşik Devletleri'nin merkez bankası Alan Greenspan, Amerikalı ev alıcılarını emlak fiyatlarını yükseltmeye devam ederlerse bir çökme riskiyle karşı karşıya kalacakları konusunda uyardı. ... Geleneksel testlerde, ABD yerel ev pazarlarının yaklaşık üçte biri artık belirgin şekilde aşırı fiyatlandırılmıştır.

- ^ Zweig, Jason (8 Mayıs 2006). "Buffett: Önümüzdeki gayrimenkul yavaşlama; Omaha'nın Oracle'ı, konut piyasasının" önemli düşüş düzenlemeleri "görmesini bekliyor ve mortgage finansmanı konusunda uyarıda bulunuyor". CNN.

Bir fiyat geçmişi geliştiğinde ve insanlar komşularının bir şeye çok para kazandığını duyduktan sonra, bu dürtü devraldı ve bunu mallarda ve konutta görüyoruz ... Orjiler sonlara doğru en çılgın olma eğilimindedir. Baloda Külkedisi olmak gibi. Gece yarısı her şeyin balkabağına ve fareye döneceğini biliyorsun. Ama etrafınıza bakıp 'bir dans daha' dersiniz, diğer herkes de öyle. Parti daha eğlenceli hale geliyor ve ayrıca duvarda saat yok. Ve sonra aniden saat 12'yi vurur ve her şey balkabağına ve fareye döner.

- ^ Gregory Zuckerman (5 Temmuz 2006). "Gayrimenkulün Durgunluğundan Kurtulmak: 'Yüksek Sesle Pop' Geliyor, Ama Bay Heebner Zararın Şişirilmiş Bölgelerle Sınırlı Olduğunu Görüyor". Wall Street Journal.

Fiyatlarda önemli bir düşüş geliyor. Büyük bir envanter birikimi gerçekleşiyor ve ardından California, Arizona, Florida ve Doğu Kıyısı'ndaki sıcak pazarlarda büyük bir [kısıntı] göreceğiz. Bu pazarlar zirvelerinden% 50 düşebilir.

- ^ a b Lon Witter (21 Ağustos 2006). "Para Düşmeyen Felaket". Barron's.

- ^ Kathy Jones (8 Ağustos 2006). "Bubble Blog: Popüler bir blog yazarı, emlak piyasasının soğumasını nasıl tahmin ettiğini ve ana akım iş dünyasının kendi gibi sitelerden neler öğrenebileceğini açıklıyor". Newsweek.

- ^ Krugman, Paul (2 Ocak 2006). "Kabarcık sorunu yok mu?". New York Times.

2000 yılından bu yana konut değerlerindeki yükselişin bir kısmı faiz oranlarındaki düşüş göz önüne alındığında haklıydı, ancak bu noktada konutun genel piyasa değeri ekonomik gerçeklikle temasını kaybetti. Ve ileride kötü bir düzeltme var.

- ^ Paul J. Lim (13 Haziran 2006). "Konut balonu düzeltmesi ciddi olabilir". ABD Haberleri ve Dünya Raporu. Arşivlenen orijinal 4 Temmuz 2007'de. Alındı 22 Ekim 2017.

- ^ Mary Umberger (5 Ekim 2006). "Çalışma, bazı konutlarda '07 'kaza' görüyor". Chicago Tribune.

- ^ Clabaugh, Jeff (5 Ekim 2006). "Moody's, Washington konut fiyatlarında büyük düşüş öngörüyor". Washington Business Journal.

- ^ Dean Baker (Ağustos 2002). "Ev Fiyatlarındaki Yükseliş: Gerçek mi Yoksa Başka Bir Balon mu?".

- ^ " Jdouche (2 Kasım 2008). "Peter Schiff Haklıydı 2006 - 2007 (2. Baskı)".

- ^ name = "Google Kitaplar" Peter Schiff (26 Şubat 2007). "Crash Proof: Yaklaşan Ekonomik Çöküşten Nasıl Kar Elde Edilir?".

- ^ "Fannie Hakkındaki Gerçek ve Freddie'nin Konut Krizindeki Rolü". Reason.com. 2011-03-04. Alındı 2014-02-21.

- ^ Lereah, David (17 Ağustos 2006). "Gayrimenkul Gerçeklik Kontrolü". Ulusal Emlakçılar Derneği Liderlik Zirvesi. Arşivlenen orijinal (PPT) 1 Eylül 2006'da. Alındı 1 Temmuz 2007. Güney ve batı Amerika Birleşik Devletleri'nde, Kat Mülkiyeti Fiyat Takdirinin (yüzdeler) NAR grafiği, 2002–2006:

Güney ve batıda Kat Mülkiyeti Fiyatı Takdir (yüzdeler) Amerika Birleşik Devletleri, 2002–2006. (Kaynak: NAR.)

Güney ve batıda Kat Mülkiyeti Fiyatı Takdir (yüzdeler) Amerika Birleşik Devletleri, 2002–2006. (Kaynak: NAR.) - ^ Bu makale, birkaç ABD emlak bölgesini "Ölü Bölgeler", "Tehlikeli Bölgeler" ve "Güvenli Limanlar" olarak sınıflandırmıştır.

Servet dergi Konut Balonu "Ölü Bölgeler" "Ölü Bölgeler" "Tehlikeli Bölgeler" "Güvenli Limanlar" Boston Chicago Cleveland Las Vegas Los Angeles Columbus Miami New York Dallas Washington, D.C. / Kuzey Virginia San Francisco / Oakland Houston Anka kuşu Seattle Kansas Şehri Sacramento Omaha San Diego Pittsburgh Tully, Shawn (4 Mayıs 2006). "Ölü Bölgeye Hoş Geldiniz". Servet.

Ölü bölgeye hoş geldiniz: Büyük konut balonu sonunda sönmeye başladı ve düşüş bazı pazarlarda diğerlerinden daha zor olacak.

- ^ Tully, Shawn (25 Ağustos 2005). "Emlak balonu hakkında gerçeğe ulaşmak: Fortune'dan Shawn Tully, ev fiyatlarının geleceği hakkındaki dört efsaneyi ortadan kaldırıyor". Servet.

- ^ Blanton, Kimberly (26 Nisan 2006). "Toplu konutlarda yavaşlama derinleşiyor: Tek aile fiyatları, Mart ayında satış düşüşü". Boston Globe.

- ^ Blanton, Kimberly (11 Ocak 2006). "Ayarlanabilir faizli krediler eve geliyor: Bazıları faiz arttıkça sıkışıyor, konut değerleri düşüyor". Boston Globe.

- ^ "Toplu ev hacizleri hızla artıyor". Boston Herald. 29 Ağustos 2006. Arşivlenen orijinal 10 Kasım 2006.

- ^ Blanton, Kimberly (9 Aralık 2005). "Satıcılar, konut piyasası yavaşladıkça fiyatları soruyor: Analistlerin 'sert iniş' belirtileri görmesi nedeniyle artık% 20'ye varan kesintiler yaygın.'". Boston Globe.

- ^ Laing, Jonathan R. (20 Haziran 2005). "Baloncuğun Yeni Evi". Barron's.

Ev fiyatı balonu, tüm yutturmaca, sürü yatırımları ve devam eden fiyat değerlenmesinin kaçınılmazlığına dair mutlak güven ile birlikte, 2000 yılının başlarında borsa balonunun patlamasından hemen önce, 1999 baharındaki borsa çılgınlığı gibi hissediyor. Geçen gece bir kokteyl partisinde, bir Yale Tıp Fakültesi mezunu bana bir yıl boyunca sürecek stajı sırasında Boston'da yaşamak için bir apartman dairesi satın aldığını söylediğinde kanım biraz soğudu, böylece gelecek yıl kar elde edebilsin. Tulipmania hüküm sürüyor.

Birkaç ABD şehrinde enflasyona göre düzeltilmiş konut fiyatı değerlenme grafiği, 1990–2005: Çeşitli ABD şehirlerinde enflasyona göre düzeltilmiş konut fiyatı takdir grafiği, 1990–2005.

Çeşitli ABD şehirlerinde enflasyona göre düzeltilmiş konut fiyatı takdir grafiği, 1990–2005. - ^ Paul Magnusson; Stan Crock; Peter Coy (19 Aralık 2005). "Kabarcık, Kabarcık - Sonra Sorun: Bir zamanlar kırmızı-sıcak olan Loudoun County, Va .'daki soğuk, ileride olanların habercisi mi?". İş haftası.

- ^ "San Diego Ev Fiyatları Coeur d'Alene Fiyatlandırmasını Etkileyebilir mi?". Emlak CDA. 28 Ekim 2014.

- ^ "14.000'den Fazla Phoenix Satılık Ev Boş". 10 Mart 2006. Phoenix envanterinin grafiği:

Envanter Phoenix, AZ satılık evler Temmuz 2005'ten Mart 2006'ya kadar. 10 Mart 2006 itibariyle, bu satılık evlerin 14.000'den fazlası (neredeyse yarısı) boştur. (Kaynak: Arizona Bölgesel Çoklu Listeleme Hizmeti.)

Envanter Phoenix, AZ satılık evler Temmuz 2005'ten Mart 2006'ya kadar. 10 Mart 2006 itibariyle, bu satılık evlerin 14.000'den fazlası (neredeyse yarısı) boştur. (Kaynak: Arizona Bölgesel Çoklu Listeleme Hizmeti.) - ^ Alistair Barr; John Spence (14 Temmuz 2006). "D.R. Horton uyarısı inşaatçılar üzerinde baskı oluşturuyor: En büyük ev üreticisi 2006 yılının zorlu konut piyasasına bakışını düşürüyor". MarketWatch.

- ^ "Toll Brothers, Inc. (NYSE: TOL)". MarketWatch.

- ^ "DJ US Ev İnşaat Endeksi". MarketWatch. Alındı 18 Ağustos 2006.

- ^ "Toll Brothers görünümü düşürüyor: Lüks ev üreticisi, alıcıların hala kenarda beklediğini söylüyor". MarketWatch. 22 Ağustos 2006.

- ^ "BANKACILIK DİKKAT EDİLDİ: Kara Homes personeli işten çıkarıyor; Bölüm 11 için başvuruda bulunma konuşması yerel müşterileri endişelendiriyor". Asbury Park Press. 6 Ekim 2006.[ölü bağlantı ]

- ^ "Kara Homes alıcıları depozitolarını kaybedebilir". Asbury Park Press. 10 Nisan 2007.[ölü bağlantı ]

- ^ Fleckenstein, Bill (24 Nisan 2006). "Konut balonu patladı". msnbc.com. Arşivlenen orijinal 30 Nisan 2010'da. Alındı 1 Temmuz 2007.

Düşen satış raporları ve satamayacakları mülklerle sıkışmış yatırımcılar sadece başlangıç. Mülk sahipleri endişelenmelidir; borç verenler de öyle.

- ^ Peters, Jeremy W. (26 Temmuz 2006). "Yeni ve Eski Evler için Satış Yavaşlıyor". New York Times. Alındı 26 Mayıs 2010.

Günümüzde çeşitli uzmanlar, konut endüstrisinin bir patlamadan daha çok bir büstü gibi görünmeye başlayan bir şeye doğru ilerlediğini söylüyor.

- ^ Lereah, David (1 Ocak 2006). "Emlakçılar 'Lereah:' Yumuşak İniş Yapacak Konut ''". Forbes.

- ^ Appleton-Young, Leslie (21 Temmuz 2006). "Konut Uzmanı: 'Yumuşak İniş' Off Mark". Los Angeles zamanları.

Leslie Appleton-Young kelime bulamıyor. California Assn'in baş ekonomisti. Emlakçılar, eyaletin emlak piyasasını tanımlamak için 'yumuşak iniş' terimini kullanmayı bıraktı ve artık bu ılımlı etiketle rahat hissetmediğini söyledi. ... 'Belki yeni bir şeye ihtiyacımız var. Söylemeye hazır olduğum tek şey bu, 'Appleton-Young Perşembe günü dedi. ... Emlakçılar derneği geçen ay 2006 satış tahminini düşürdü. Appleton-Young, San Diego Union-Tribune'e ilk kez "yumuşak iniş" kullanarak artık rahat hissetmediğini söyledi. Perşembe günü 'Bu yorumu yaptığım için üzgünüm,' dedi. ... Gayrimenkul iyimserleri için, 'yumuşak iniş' ifadesi, son birkaç yılda değerlerin artmasının kalıcı olacağı şeklindeki yatıştırıcı görüşü aktarıyordu.

- ^ "Barınma için yumuşak inişin sert kenarı". Financial Times. 19 Ağustos 2006.

- ^ Toll, Robert (23 Ağustos 2006). "Konut Çöküşü Bazı Sahipler ve İnşaatçılar İçin Acı Veriyor: Kıyılardaki 'Sert İniş' Satmak Zorunda Olanları Sarsıyor; Bayan Guth Bir Müzayede Düzenliyor; 'En Kötüsüne Hazırlanıyoruz'". Wall Street Journal.

- ^ Mozilo, Angelo (9 Ağustos 2006). "Ülke Çapında Finans frene basmak". Wall Street Journal. Arşivlenen orijinal 20 Ocak 2007. Alındı 1 Temmuz 2007.

- ^ Lereah, David (24 Ağustos 2006). "Mevcut ev satışları Temmuz'da% 4,1, çoğu bölgede ortalama fiyatlar düştü". Bugün Amerika.

- ^ "Yeni ABD evlerinin satışları Nisan ayında arttı". msnbc.com. 2007-05-24. Arşivlenen orijinal 26 Mayıs 2007.

- ^ Roubini, Nouriel (23 Ağustos 2006). Ekonomist, "Durgunluk çirkin ve derin olacak" diyor. MarketWatch.

Bu, son kırk beş yıldaki en büyük konut çöküşü: şimdi konut fiyatları da dahil olmak üzere her konut göstergesi serbest düşüşte.

- ^ Stiglitz, Joseph (8 Eylül 2006). "Stiglitz, Ev Fiyatları Düşerken ABD'nin Durgunluk Yaşayabileceğini Söyledi". Bloomberg L.P.

- ^ "Bernanke, 'Önemli' Konut Darbesinin Büyümeyi Yavaşlattığını Söyledi". Bloomberg L.P. 4 Ekim 2006.

- ^ Fletcher, Haziran (19 Temmuz 2006). "Yavaşlayan Satışlar, Baby Boomers McMansion Bolluğunu Teşvik Ediyor". Wall Street Journal.

McMansion'ların altın çağı sona eriyor olabilir. Küçük arsalar üzerinde yayılan düzenlerle karakterize edilen ve büyük geliştiriciler tarafından çerez kesici tarzda inşa edilen bu büyük boyutlu evler, konut patlamasının çoğunu ateşledi. Ancak artan enerji ve ipotek maliyetleri, küçülen aileler ve küçülmeye başlayan emeklilik yaşındaki bebek patlamalarının sayısının artması sayesinde, ortaya çıkan bir bolluğun işaretleri var. ... 50'li yaşların sonundaki bazı boomers'lar, emekliliklerini finanse etmek için devasa evlerini satmaya güveniyor. Yine de bir dizi faktör talebi azaltmaktadır. Ev ısıtma ve soğutma maliyetlerindeki artışla, McMansion'ların bakımı giderek daha pahalı hale geliyor. ... Konut piyasasındaki genel durgunluk, büyük ev satışlarını da sıkıştırıyor. ... Bu arada, faiz oranlarındaki sıçrama, büyük bir evin maliyetini daha fazla insanın ulaşamayacağı bir yere koydu.

- ^ "Editoryal: Sürerken Eğlenceliydi". New York Times. 5 Eylül 2006.

With economic signals flashing that the housing boom is over, speculation has now turned to how deep the slump will be and how long it will last ... conventional wisdom holds that as long as you don't plan to sell your house any time soon ... you can cash in later. Ya da yapabilir misin? The downturn in housing is overlapping with the retirement of the baby boom generation, which starts officially in 2008 ... Most of them are homeowners, and many of them will presumably want to sell their homes, extracting some cash for retirement in the process. Theoretically, that implies a glut of houses for sale, which would surely mitigate an upturn in prices, and could drive them ever lower. ... The house party is over, but we don't yet know how bad the hangover is going to be.

- ^ Knox, Noelle (10 August 2006). "For some, renting makes more sense". Bugün Amerika. Alındı 26 Mayıs 2010.

- ^ "Amerika Birleşik Devletleri'nde Satılan Yeni Evlerin Medyan ve Ortalama Satış Fiyatları" (PDF). Census.gov. Alındı 2014-02-21.

- ^ "Amerika Birleşik Devletleri'nde Satılan Yeni Evlerin Medyan ve Ortalama Satış Fiyatları" (PDF). Census.gov. Alındı 2014-02-21.

- ^ "Bush Advisers Reduce Growth Forecast for 2008 to 2.7%". Bloomberg L.P. 2007-11-04. Alındı 2008-03-17.

- ^ a b Mara Der Hovanesian; Matthew Goldstein (7 March 2007). "The Mortgage Mess Spreads". İş haftası.

- ^ Katherine Hunt (2 April 2007). "New Century Financial files for Chapter 11 bankruptcy". MarketWatch.

- ^ "PIMCO's Gross". CNNMoney.com. 2007-06-27.[ölü bağlantı ]

- ^ a b "When mainstream analysts compare CDOs to "subslime", "toxic waste" and "six-inch hooker heels"..." RGE Monitor. 27 Haziran 2007. Arşivlenen orijinal 29 Haziran 2007'de. Alındı 1 Temmuz 2007.

- ^ "Merrill sells off assets from Bear hedge funds". Reuters. 21 Haziran 2007.

- ^ "H&R Block struck by subprime loss". Financial Times. 21 Haziran 2007.

- ^ a b Creswell, Julie; Bajaj, Vikas (23 June 2007). "$3.2 Billion Move by Bear Stearns to Rescue Fund". New York Times. Alındı 26 Mayıs 2010.

- ^ "Bear Stearns Hedge Fund Woes Stir Worry In CDO Market". Barronlar. 21 Haziran 2007. Arşivlenen orijinal 27 Eylül 2007'de. Alındı 1 Temmuz 2007.

- ^ Poirier, John (2007-03-19). "Top five US subprime lenders asked to testify-Dodd". Reuters. Alındı 2008-03-17.

- ^ "Next: The real estate market freeze". MSN Money. 12 Mart 2007. Arşivlenen orijinal 14 Ağustos 2014. Alındı 1 Temmuz 2007.

- ^ Greenspan, Alan (4 April 2005). "Remarks by Chairman Alan Greenspan, Consumer Finance At the Federal Reserve System's Fourth Annual Community Affairs Research Conference, Washington, D.C." Federal rezerv kurulu.

Innovation has brought about a multitude of new products, such as subprime loans and niche credit programs for immigrants. Such developments are representative of the market responses that have driven the financial services industry throughout the history of our country ...

With these advances in technology, lenders have taken advantage of credit-scoring models and other techniques for efficiently extending credit to a broader spectrum of consumers. The widespread adoption of these models has reduced the costs of evaluating the creditworthiness of borrowers, and in competitive markets cost reductions tend to be passed through to borrowers. Where once more-marginal applicants would simply have been denied credit, lenders are now able to quite efficiently judge the risk posed by individual applicants and to price that risk appropriately. These improvements have led to rapid growth in subprime mortgage lending; indeed, today subprime mortgages account for roughly 10 percent of the number of all mortgages outstanding, up from just 1 or 2 percent in the early 1990s. - ^ Roach, Stephen S. (16 Mart 2007). "Büyük Çözülme". Morgan Stanley.

In early 2004, he urged homeowners to shift from fixed to floating rate mortgages, and in early 2005, he extolled the virtues of sub-prime borrowing—the extension of credit to unworthy borrowers. Far from the heartless central banker that is supposed to "take the punch bowl away just when the party is getting good," Alan Greenspan turned into an unabashed cheerleader for the excesses of an increasingly asset-dependent U.S. economy. I fear history will not judge the Maestro's legacy kindly.

- ^ Roubini, Nouriel (19 Mart 2007). "Who is to Blame for the Mortgage Carnage and Coming Financial Disaster? Unregulated Free Market Fundamentalism Zealotry". RGE Monitor. Arşivlenen orijinal 2007-07-05 tarihinde.

Greenspan allowed the tech bubble to fester by first warning about irrational exuberance and then doing nothing about via either monetary policy or, better, proper regulation of the financial system while at the same time becoming the "cheerleader of the new economy". And Greenspan/Bernanke allowed the housing bubble to develop in three ways of increasing importance: first, easy Fed Funds policy (but this was a minor role); second, being asleep at the wheel (together with all the banking regulators) in regulating housing lending; third, by becoming the cheerleaders of the monstrosities that were going under the name of "financial innovations" of housing finance. Specifically, Greenspan explicitly supported in public speeches the development and growth of the risky option ARMs and other exotic mortgage innovations that allowed the subprime and near-prime toxic waste to mushroom.

- ^ a b c Bajaj, Vikas (10 April 2007). "Defaults Rise in Next Level of Mortgages". New York Times. Alındı 26 Mayıs 2010.

- ^ "Alt A Loans `Disconcerting,' Jumbos Weaker, S&P Says". Bloomberg L.P. 27 Haziran 2007.

- ^ Pound, Jesse (6 June 2020). "Housing market should 'cool off' later in year, Moody's economist Zandi says". CNBC. Alındı 15 Temmuz 2020.

- ^ Erwert, Anna Marie (4 April 2020). "San Francisco County real estate most hard hit due to the coronavirus". SF Kapısı. Alındı 15 Temmuz 2020.

- ^ Kelley, Rob (14 June 2007). "Mortgage rates: biggest spike in 4 years". CNN. Alındı 26 Mayıs 2010.

- ^ a b "Rate Rise Pushes Housing, Economy to `Blood Bath'". Bloomberg L.P. 20 Haziran 2007.

- ^ "Mortgage Distress and Financial Liquidity: How U.S. Families are Handling Savings, Mortgages and Other Debts". JournalistsResource.org, retrieved June 18, 2012

- ^ Stafford, Frank; Chen, Bing; Schoeni, Robert (2012). "Mortgage Distress and Financial Liquidity: How U.S. Families are Handling Savings, Mortgages and Other Debts" (PDF). Sosyal Araştırma Enstitüsü. Arşivlenen orijinal (PDF) 2013-05-11 tarihinde. Alındı 2012-06-18.

Note: Sources that are blank here can be found here. This is a problem that is not yet fixed.